חשיבותם של בנקים קהילתיים ואיך הם מאוימים על ידי דוד-פרנק

לדעתו של מר הולנד, המחוקקים והרגולטורים לא הצליחו להבדיל בין בנקים קהילתיים מסורתיים לבין תאגידים פיננסיים רב-לאומיים גדולים המכונים בדרך כלל "בנקים", אך עבורם הפונקציות הסטנדרטיות של הבנקאות - לקיחת פיקדונות וביצוע הלוואות - הן חלק מזערי מפעילותן. . הפעילות של הגופים הגדולים מכדי להיכשל גרמה למשבר הפיננסי העולמי האחרון, ולא לבנקים הקהילתיים. לרוע המזל, בתגובה למחלוקת ניירות הערך ובמאמציהם למניעת שימוש לרעה דומה בעתיד, ידיהם הכבדות של הרגולטורים והמחוקקים הבלתי מודעים העמיסו על בנקים קהילתיים שלא לצורך ולא הוגן..

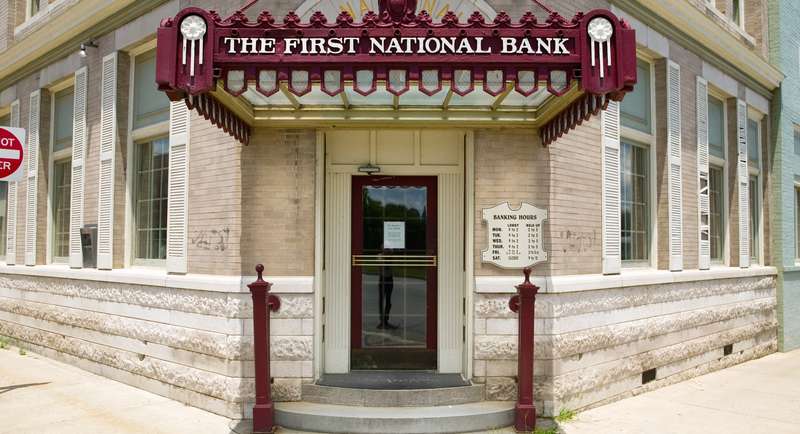

היסטוריה של בנקים קהילתיים

הבנקאות היא בין הענפים הוותיקים בעולם, התחקות אחר שורשיה לתקופות קדומות בהן המלווים, המייצגים מקדשי פולחן או שליטים קדומים, העמידו הלוואות לחקלאים לגידול יבולים או סוחרים למימון רכישות באזור רחוק. ככל שהמטבעות שהונפקו על ידי הממשלה נעשו מקובלים ונפוצים יותר, המסחר התפשט ביבשות ובאוקיינוסים, וחלק גדול יותר מהאוכלוסייה החל לעלות מעל קיום, הופיעה תחילת מערכת הבנקאות המודרנית שלנו.

בנק החיסכון המווסת הראשון באמריקה (ובעולם) היה מוסד הגמל לחיסכון בבוסטון, מסצ'וסטס בשנת 1816. כשקלפי הקלפי סיפקו את ההזדמנות לאדם להתייצב בפוליטיקה של האומה, כך אפשרו בנקי החיסכון ג'ון טאונסנד, שכתב בשנת 1896 "היסטוריה של בנקים לחיסכון בארצות הברית." משורשים אלה התפתח מימון מבוסס קהילה.

הגדרת מימון מבוסס קהילה

בפשטות, מימון מבוסס קהילה הוא השימוש במוסדות וארגונים פיננסיים מקומיים ותומכים כדי לממן עסקים ואנשים מקומיים באותה קהילה או אזור גאוגרפי. התפיסה מרמזת על מחזור רציף בו תושבי הקהילה, המועסקים ומסחרים בעסקים מקומיים, מפקידים את חסכונותיהם במוסדות בבעלות מקומית, אשר לאחר מכן (או שוב ושוב) מלווים או משקיעים בעסקים ובאנשים מקומיים..

לדוגמה, התאגיד לביטוח המפקיד הפדרלי (FDIC) במחקר בדצמבר 2012 הגדיר "בנק קהילתי" כבנק שיש לו ידע מיוחד על הקהילה המקומית והלקוחות שלהם ו"בסס החלטות אשראי על ידע מקומי ולא תקני שהושג באמצעות טווח ארוך. יחסים"; הם משיגים את מרבית הפיקדונות שלהם באופן מקומי ומבצעים הלוואות רבות (אם לא הרוב) לעסקים מקומיים. ה- FDIC רואה בבנקים כאלה חשובים במיוחד לעסקים קטנים.

בעוד שהבנקים אינם המקור היחיד למימון קהילתי, הם הגלויים ביותר. על פי נתונים סטטיסטיים של ה- FDIC, הבנקים הקהילתיים מייצגים 92.4% מכלל הבנקים תוך שליטה על 14.2% מכלל נכסי הבנק (נתוני 2010). בנקים עם פיקדונות פחות מ- 500 מיליון דולר מייצגים יותר מ 80% מכלל הבנקים. בנקים קהילתיים מספקים כמעט מחצית מהלוואות לעסקים קטנים, יותר מ- 40% מהלוואות המשק, ויותר משליש מהלוואות הנדל"ן המסחריות..

מרטי ריינהרט, נשיא בנק המורשת בסך 100 מיליון דולר בספנסר, ויסקונסין, דובר בפני ועדת המשנה של הבית למוסדות פיננסיים ואשראי צרכני של הוועדה לשירותים פיננסיים במהלך הישיבה הראשונה של הקונגרס ה -112 ב -2011, נשיא בנק המורשת בסך 100 מיליון דולר בספנסר, ויסקונסין. באומרו, "בנקים קהילתיים משרתים לקוחות ושווקים כפריים, עירוניים ופרברים שאינם מוגשים באופן מקיף על ידי בנקים גדולים [ומבוססים] על קשרים ארוכי שנים ביישובים בהם אנו חיים ... הידע האישי של בנקאי קהילתי בקהילה והקהילה הלווה מספק תובנה ממקור ראשון לגבי האיכות האמיתית של הלוואה, בניגוד מוחלט למודל הסטטיסטי בו משתמשים בנקים גדולים. "

היתרונות של מערכת בנק קהילה תוססת

מערכת בנק קהילה תוססת מיטיבה עם המדינה ואזרחיה בדרכים רבות:

- יישור שיעורי הריבית לצורכי הקהילה. ארגונים רבים המממנים קהילה מחפשים באגרסיביות פיקדונות על ידי תשלום ריביות גבוהות יותר לחוסכים מאשר אלו שמשלמים חברות לאומיות עם גישה להון ברחבי הארץ והעולם. אמנם שוק הפיקדונות המקומיים עשוי להיות סופי, אך עלויות הניהול והשיווק הנלוות הנחוצות לניצול שוק מקומי פחותות משמעותית מההוצאה הנדרשת לתמיכה בהבמה פיננסית לאומית במספר שווקים..

- מתן תחושת ביטחון גדולה יותר. כפי שהוכיח המשבר הפיננסי האחרון, סביר להניח כי חברות פיננסיות מקומיות ישתתפו בעסקאות בסיכון גבוה כמו נגזרים והשקעות אקזוטיות אחרות. יתר על כן, היכולת "להושיט יד ולגעת בנכסים של האדם" - לדעת באמת את זהות הלווים או לראות ראיות מוחשיות למקום בו מנוצלים הכספים ותוצאת השימוש בהם - פחות מלחיצה מבחינה פסיכולוגית מאשר להחזיק נכס בלתי מוחשי שקצרו- הערך המונח נשלט על ידי שמועות וספקולציות.

- יציבות כלכלית מקומית. קהילה עם קבוצה מגוונת של חברות מקומיות תוססות היא יציבה יותר, איתנה כלכלית ופחות חשופה לסערות כלכליות מאשר קהילה המשרתת מעסיק יחיד או פעילות גדולה של רשת לאומית. כאשר משקיעים שומרים את כספם במוסדות פיננסיים מקומיים שמשקיעים בעסקים ואנשים מקומיים, הם מבודדים במידה מסוימת מאירועים מחוץ לקהילה..

- מתן כספים בהתבסס על קריטריונים לא מוסכמים. משקיעים מקומיים בדרך כלל מחליטים להשקיע או להלוות כסף על פי קריטריונים בלתי מותנים בנוסף לחיתום השקעות רגיל. הכרת ההיסטוריה והמוניטין של הלווים וחשיבותם לקהילה היא ככל הנראה אינדיקטור טוב יותר לפירעון מאשר דוחות אשראי, יחסים והצהרות פרופורמה לא וודאות. חברות קטנות ככל הנראה ימצאו מקורות קהילתיים פתוחים יותר להשקעה מאשר מלווים בירוקרטיים גדולים ומשקיעים המסתמכים על נהלים קפדניים לקבלת החלטות פיננסיות..

- הגברת חוש הקהילה. בנקים מבוססי קהילה מושקעים בדרך כלל בלווים שלהם במידה רבה יותר ממרבית המלווים הלאומיים, ועשויים לספק סיוע משמעותי באמצעות ייעוץ ואנשי קשר שלבנקים לאומיים לרוב חסר. בהיותו בקיא במוצריו, שירותיו ופעולותיו של לווים, בנקאי מקומי יכול לסייע ללקוחותיו לזהות ספקים ושווקים מקומיים שעשויים להתעלם מהם. הסתמכות על בנקאי קהילתי תוך כדי שירות תושבים מקומיים מחזקת את קשרי הקהילה ועלולה לגרום ללקוחות ולקוחות נוספים המעדיפים להתמודד עם גורמים קהילתיים..

כיצד תקנות דוד-פרנק מאיימות על הכדאיות של הבנקים הקהילתיים

בשנת 2008 קרסו שוקי המגורים האמריקאים. זאת לצד שערוריות מתמשכות בהלוואות למשכנתאות תת-פריימיות, איגוח משכנתא והגידול הנפיץ של נגזרים פיננסיים אקזוטיים (ומובנים היטב) הובילו למיתון עולמי שממשיך להדהד היום.

כתוצאה מכך, קונגרס ארצות הברית העביר חקיקה גורפת והעצים את הפיקוח על הרגולציה כדי להימנע מאירוע דומה בעתיד. עם זאת, בנקאים קהילתיים לא שיחקו תפקיד באירועים ובמעשים הבאים שעיצבו את המשבר:

- מחלוקת הלוואת משכנתא. שיעור ברירת המחדל לסך המשכנתא למגורים שהוחזקו בבנקים בקהילה היה 0.2% מינואר 2003 עד ספטמבר 2012. למעשה, ברירות המחדל למשכנתא למגורים שהוחזקו בבנקים בקהילה היו רק 2% מכלל המחדל, מה שהפך אותם ל"שחקן מינורי מאוד "בתת-פריים. שוק ההלוואות ברמות מוחלטות ויחסיות.

- פגיעות באיגוח. בנקים קהילתיים השתתפו בפחות מ -0.1% מכלל פעילויות האיגוח של משכנתא למגורים בין 2003 ל -2010, עם הכנסות פחות משכר טרחה; לעומת זאת, בנקים שאינם קהילתיים קיבלו 8% מהכנסותיהם ללא ריבית מפעילות איגוח.

- עסקאות נגזרות מסוכנות. בעוד שחלק מהבנקים הקהילתיים (11%) אכן משתמשים בחליפין בריבית - סוג של נגזרים - כדי לגדר סיכון בריבית או לספק שירותים ללקוחות, רובם לא עושים זאת. יתרה מזאת, החלפת הריבית אינה ניתנת להשוואה לגרסאות הנגזרות המשומשות בבנקים הגדולים, לעתים קרובות בלתי מוסברים. על פי נתוני ה- FDIC, הבנקים הקהילתיים החזיקו רק ב- 0.003% מכל נגזרות האשראי שהחזיקו מוסדות בנקאיים בין השנים 2003-2010.

למרות ההוכחות לכך שהם לא היו אחראים לכישלון מערכת הבנקאות ושום בנק קהילתי לא היווה איום על המערכת הפיננסית באופן כללי, הקונגרס, מתוך אמונה שמערכת הבנקאות האמריקאית נשברה, צייר את כל המוסדות באותה מברשת רחבה כשהיא העביר את חוק הרפורמה והגנת הצרכן של דוד-פרנק בוול סטריט בשנת 2010, הרפורמה המקיפה ביותר של התעשייה הפיננסית מאז אמצע שנות השלושים של חוקי ניירות הערך השונים..

למרות שבכוונה ראוי להערכה, כמו רוב תקנות הממשלה, המחוקקים לא הצליחו לעשות את הדברים הבאים:

- הבחינו בין המגזרים השונים בענף הפיננסים

- הכירו את התפקיד או היעדרו של כל קטע שמילא ביצירת המשבר או הסלמתו

- להבין את ההשלכות האפשריות של החקיקה הגורפת על המערכת כולה ובמיוחד על הבנקים הקהילתיים

בדברים לוועדת המשנה לצמיחה כלכלית, מיסים וגישה הונית של ועדת הבית לעסקים קטנים ב- 16 ביוני 2011, טען תומס פ בויל, סגן יו"ר בנק המדינה הכפרית בכפר, אילינוי, כי הוצאות רגולטוריות נוספות, שנית ניחושים על ידי בוחני בנקים, וכללים ותקנות צפויים הם "חונקים באטיות ובוודאי בנקים קהילתיים מסורתיים, מונעים את יכולתנו לענות על צורכי האשראי של היישובים שלנו ... העלויות גדלות, הגישה להון מוגבלת ומקורות ההכנסות נחתכו בצורה קשה . זה אומר שפחות מתבצעות הלוואות. פירושו כלכלה חלשה יותר. המשמעות היא צמיחה איטית יותר במשרות.

על פי הדיווח בוול סטריט ג'ורנל, Shelter Insurance - בעלי הרוב בבנק הפיננסי Shelter, בנק קהילתי בסך 200 מיליון דולר בקולומביה, מיזורי - סגרו את הבנק בספטמבר 2012 בציפייה להשפעה של עלויות רגולציה נוספות. "[הוצאות רגולציה נוספות] יעלו יותר ממה שהוצאנו מהבנק", הצהיר ג'ו מוסלי, סמנכ"ל ענייני הציבור של ביטוח ביטוח.

התקינה משפיעה לרעה על התחרות

במאמציהם לשיפור היציבות הפיננסית והגנת הצרכן, המחוקקים העדיפו שלא בכוונה את הבנקים הגדולים, האשמים של הכישלון האחרון, על פני יריבי הבנק הקהילתי שלהם. במאמציהם לשפר את הבנת הלקוחות, דוד-פרנק מטילה סטנדרטיזציה של מוצרים פיננסיים וטפסים כמו דרישת ההחזר הקפדנית למשכנתא לבית. עם זאת, כתוצאה מכך, צרכנים רבים (בעיקר עסקים קטנים, מיעוטים ולווים ראשונים) יאבדו את הגישה שלהם למוצרי בנקאות, מכיוון שלא יוכלו לעמוד בכללים ותקנות בלתי גמישים..

עמית המחקר הבכיר במרכז מרקטוס באוניברסיטת ג'ורג 'מייסון, אוניברסיטת הסטר פירס, נאם בפני ועדת הבית לפיקוח ופיקוח על הממשלה, ביולי 18,2013, ואמר כי "ניתן לענות על צרכיהם של צרכנים הומוגניים עם מוצרים הומוגניים, אך ההנחה שהצרכנים הם הומוגני לא בסדר. הנוהג של בנקים קהילתיים להכיר את לקוחותיהם ולהתאים מוצרים לצרכיהם אינו מסכים עם גרסת דוד-פרנק להגנת הצרכן. "

בנקים קהילתיים הדגישו תמיד בנקאות יחסים, חיתום בהתאמה אישית והתאמה של מוצרים פיננסיים כדי לענות על הצרכים הספציפיים של הקהילה שהם משרתים. ככאלה, הלוואות משכנתא למגורים עשויות להיות מושפעות במיוחד.

הנוהג הסטנדרטי של בנקים קהילתיים היה לייצר הלוואות למשכנתא ולשמור עליהן עד לפדיון או להחזר מוקדם יותר; הם מוכרים הלוואות משכנתא בשיעור קטן בהרבה ממוסדות פיננסיים גדולים יותר, אשר בעיקר אורזים אותם בניירות ערך למשכנתא. בעיקרו של דבר, הבנקים הקהילתיים נושאים את הסיכון שהלווה שלהם עלול להיכשל בהחזר ההלוואה והרקורד שלהם עם ברירת מחדל נמוכה מוכיח כי מודל ההלוואות שלהם מתאים להם. הדרישה להשתמש ב"משכנתא מוסמכת "- סטנדרטיזציה יעילה של משכנתא למגורים - מגבילה את יכולתו של הבנק הקהילתי להכיר בנסיבות ייחודיות באמצעות חיתום ספציפי ללקוח..

התקינה גם מעדיפה את הגדולים על הקטנים שכן מרבית העלויות לפרסום, מכירה ושירות של מוצרים ושירותים בנקאיים דומים קבועים. לדוגמה, עלות תכנון וקידוד מערכת מידע בכדי לעמוד בתקנות חדשות זהה למעשה בין אם אתה מטפל ב -2,000 הלוואות ובין אם מדובר ב 200,000 הלוואות, אך עלות הניהול לכל הלוואה שונה באופן דרסטי תלוי בהיקף. חוסר היכולת להתאים אישית מוצרים ושירותים תמיד נותן יתרון לשחקן הגדול ביותר. צרכנים, שכולם חייבים לעמוד באותם סטנדרטים של לווים, יפנו באופן טבעי לספק בעלות הנמוכה ביותר, הבנק הגדול. למעשה, דוד-פרנק, בעודו מתכוון לחסל את המנטליות הגדולה מכדי להיכשל, עודד במקום זאת צמיחה בלתי מרוסנת.

אם לא נותר שינוי, הדרישה לתקנן מוצרים פיננסיים תגביל את הבנקים הקהילתיים בשווקים קטנים מדי מכדי לעניין את הבנקים הגדולים וכתוצאה מכך להכריח אותם למיזוגים או להכחדה. במאמר שכתב לבנקאי האמריקני, כותב JV Rizzi, יועץ בנקאות ומדריך מאוניברסיטת DePaul בשיקגו, כי שינויי רגולציה במבנה העלויות של הענף הביאו לשינויים מבניים גדולים בתעשיית הבנקאות, במיוחד ברמת הבנק הקהילתי: " שינויים משפיעים על הכדאיות הכלכלית של המודל הבנקאי הקהילתי עבור מוסדות חסרי היקף מספיק. "

השפעה לא פרופורציונאלית של ציות לתקנות

השפעת העלויות הנלוות לעמידה בתקנות דוד-פרנק החדשות משפיעות על שני המגזרים בענף הבנקאות באופן שונה, גם כאשר נמשכות תקנות ופרשנויות חדשות. בעוד שזיהוי העלויות הישירות והעקיפות של ציות הוא קשה עבור בנקים קטנים שיש בדרך כלל מספר מצומצם של עובדים עם חובות חופפים, העדות האנקדוטלית לנטל הציות ניכרת מעדות שנמסרה בפני ועדת המשנה של הבית למוסדות פיננסיים ואשראי צרכנים בשנת 2011 :

- מדריך הציות של בנק המדינה של פקוס בטקסס צמח מ 100 עמודים בשנת 1986 ליותר מ- 1,000 עמודים כיום, ומחייב קצין ציות במשרה מלאה ופקיד נדל"ן להתעדכן בשינויים..

- לסטר ליאונידס פרקר, נשיא בנק בבעלות מיעוטים בסך 177 מיליון דולר באל פאסו, טקסס, העיד כי צוות הציות שלו צמח מ -10% מהעובדים ליותר מ -25% בארבע-חמש השנים האחרונות, מעבר לצמיחת הבנק, הלוואות, השקעות או פיקדונות.

- גרג אוהלנדורף, נשיא בנק הקהילה הראשונה והאמון בבכר באילינוי, 150 מיליון דולר, היה תמציתי יותר: "מה שעלינו להבין הוא שכבר עמוס עלינו בתקנה ... ההערכה העקבית של תקנות נוספות היא מאוד מדהימה. זה מעניש. "

במקביל, ג'יימי דימון, יו"ר ג'יי.פי מורגן צ'ייס, העריך כי עלותם לעמוד בהם תהיה כשלושה מיליארד דולר במהלך השנים הקרובות. זהו הבנק שהפסיד 6.25 מיליארד דולר בשנת 2012 בפעולה של סוחר נגזר אחד ללא פיקוח. כשנחקר על ידי האנליסטים על ההפסד הגדול, דימון התייחס לעניין כ"סערה מוחלטת בקומקום ", ככל הנראה לא משמעותית מכיוון שלצ'ייס יש" תיק גדול "והיא" חברה גדולה ". למרות ההפסד הזה, צ'ייס דיווח על רווח נקי של 21.3 מיליארד דולר על הכנסות של 99.9 מיליארד דולר. לנקודת מבט, קחו בחשבון שלבנק החציוני האמריקאי יש נכסים של 165 מיליון דולר.

צורך במערכת רגולציה דו שכבתית

טניה מרץ, פרופסור למשפטים בבית הספר למשפטים באוניברסיטת ווייק יער ולימודי חינוך במכון האמריקני לארגון, וג'וזף נורמן, MBA ובוגר בית הספר למשפטים באוניברסיטת ווייק פורסט, יצרו חמש הצעות להצלת בנקים קהילתיים:

- בנקאות צרה. מהותה של ההצעה היא להגביל בחוזקה את הפעילויות בהן הבנקים יכולים לעסוק בפעילויות מסורתיות כמו לקיחת פיקדונות, הלוואות, שירותי נאמנות ופעילויות אחרות הקשורות קשר הדוק לבנקאות מסורתיות. זה ידרוש מהמוסדות הגדולים והמורכבים לסובב את יחידות הבנקאות המסורתיות שלהם או להפריד אותן מפעילות בנקאית השקעות כמו מסחר בניירות ערך וחיתום.

- תקן גבול. במילים אחרות, תנו לבנקים הנושאים את הסיכון להחליף את ההלוואות שלהם בעצמם תוך שמירה על הגנות צרכניות נחוצות.

- ביטול מערכת הבנקאות הכפולה. במציאות קיים כיום חפיפה רבה בין התקנות המדינה והארצית, מה שמגדיל את עלויות הרגולציה וחוסר תיאום פיקוח. יש הסבורים כי גישה רגולטורית יחידה לבנקאות תפשט את הפיקוח ותצמצם עלויות.

- העברת תקנת הגנת הצרכן למדינות. הרגולציה הפדראלית מעדיפה את הבנקים הגדולים הזקוקים לעקביות כדי לנהל את פעולותיהם הגדולות במדינות, ואילו בנקים קהילתיים פועלים בדרך כלל במדינה אחת. יש שאלה האם חוקי הגנת הצרכן הפדרליים יעילים כמו תקנות המדינה. לבסוף, אין כמעט הוכחות לכך שבנקים בקהילה עוסקים בהלוואות טורפות או נוהגים אחרים נגד צרכנים שעשויים לדרוש פיקוח פדרלי מעבר לתקנות הקיימות..

- שינוי גודל בחינות הבנק. אם יש חששות לבטיחותם או לבטיחותם של בנקים, גישה טובה יותר היא להעלות את דרישות עתודות ההון לבנקים, ובכך להוסיף כרית של הון עצמי להגן על המפקידים ועל הציבור הרחב. שמירה על עתודות גבוהות יותר תבטל את הצורך בבחינות פולשניות ויקרות (לשני הצדדים).

הגישה הרגולטורית היחידה לבנקאות אינה מצליחה להכיר בהבדלים המהותיים בין בנקים קהילתיים לבין הרווחים הפיננסיים הגדולים, לרוב, הלאומיים השולטים בכלכלת אמריקה. יחד עם זאת, בנקים קהילתיים הם קריטיים לקהילה העסקית הקטנה ולאותם אזרחים שאינם משתלבים במודל הרגולטורי המתאים כעת לכל אחד..

מילה אחרונה

בין אם עיירות קטנות או שכונות באזורים עירוניים גדולים יותר, יישובים תמיד תפסו מקום מיוחד בנפש האמריקאית. הדימוי של קהילה צמודה בה שכנים מכירים זה את זה ואנשים נראים מאושרים היא אידיאל המשתקף ב- RFD של אנדי גריפית 'של מייברי ובבדפורד פולס, ניו יורק, שם ג'ורג' ביילי הוא מנהל ייעוץ מקומי לבנייה והלוואות (בסרט "זה חיים נפלאים ").

למרבה המזל, יש יותר אמת ממיתוס בסטראוטיפ - אנשים אכן גרים בקהילות קטנות, אפילו בתוך ערים גדולות, ואכפת להם משכניהם. עלינו להתאמץ להציל את הבנקים הקהילתיים שלנו. בין אם אתם מחפשים מקום להשקיע ובין אם אתם זקוקים לכספים כדי לבנות את העסק שלכם, המקור הראשון שלכם צריך להיות הבנק הקהילתי המקומי. ואל תשכח ליידע את נציג המחוקקים שלך איך אתה מרגיש - הקהילה שאתה מציל היא זו בה אתה גר.