קמעונאים ומס מיסים מקוונים - חובות עסקיות על פי החוק החדש

כפי שמדווח חדשות NBC, חמישה מתשעת שופטי בית המשפט הצביעו לקיים חוק דקוטה בדרום המטיל מס מכירות על רכישות מקוונות. פסק הדין הפך את החוק לממשלות המדינה להטיל מס מכירות על מכירות קמעונאיות שנעשו על ידי חברות ללא חנויות מקומיות או מרכזי הפצה. בעבר, הרשויות היו רשויות לגבות מסים על מכירות מאותם סוחרים עם נוכחות פיזית, או "נקסוס מקומי" בתחום השיפוט. זה פטור מקטלוגים של הזמנת דואר ומוכרים מקוונים המבוססים על מצב לא תקין.

בעקבות פייר פייר פוסקים, סוחרים מקוונים קטנים יותר - החל מסולופרנרים עם אתרי קמעונאות עצמאיים ועד מוכרי Etsy ו- eBay - תומכים בשל נשירה מכוערת. "ההחלטה הייתה ניצחון לעסקים גדולים על קטנים, ואני מאמין שאם לא ייעשה דבר - ומדינות הופכות אגרסיביות יותר [במדיניות המס שלהם] - אתה יכול לראות שקמעונאים של אמא ופופ יוצאים מעסקים," אמר עורך דין המס טנסי. דיוויד מיטלשטט במאמר של Inc. שפורסם מספר שבועות לאחר פסק הדין.

ואילו ההשלכות של פייר פייר טרם נראה, קמעונאים מקוונים אינם צריכים להגיב יתר. הפסיקה אינה סוף העולם. זו רק התחלה של מציאות חדשה שאליה מוכרים מקוונים יכולים, וכנראה גם יתאימו אותה. קמעונאים רשומים בעלי שם גדול הוסיפו מס מכירות לעסקאות מקוונות במשך שנים; הגיע הזמן שמוכרים קטנים יותר יתפסו, בכל מקרה.

כיצד לגבות ולשלם מיסי מכר ממלכתיים

בדומה למס מכירה על רכישות באופן אישי, מס מכירות מקוון הוא באחריותו של הסוחר לגבות. עבור מוכרים מקוונים שנהגו לחוקק חוקי מס מכירות מקומיים, המשמעות היא ציות רב יותר והרבה מהם. להלן מבט שלב אחר שלב על מה הסוחרים צריכים לדעת כדי לגבות ולשלם מס מכירות מדינה באופן חוקי ויעיל על עסקאות מקוונות עם לקוחות אמריקאיים..

1. קבע את התחייבויות מס המכירות במדינה שלך

ראשית, ברר את התחייבויות מס המכירות שלך במדינות בהן אתה עושה עסקים.

סמכות שיפוט

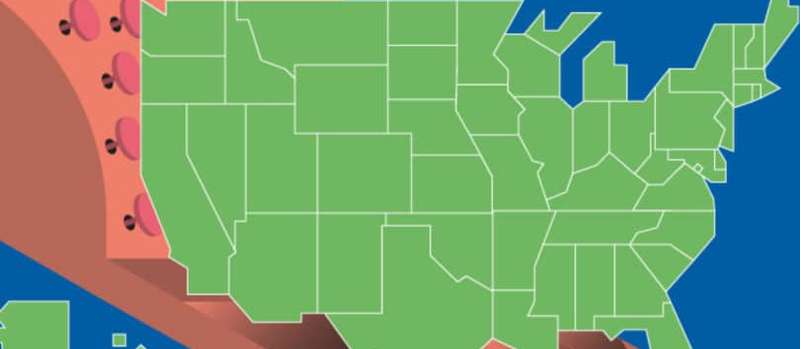

קל לקבוע אם מדינה מסוימת גובה מס מכירות. נכון לעכשיו, רק לחמש מדינות אין מיסי מכר ממלכתיים על הספרים:

- אלסקה

- דלאוור

- מונטנה

- ניו המפשייר

- אורגון

באלסקה, רשויות שיפוט מקומיות (ערים ורובע) לגבות מס מכירות משלהן, לכן תרצו לבדוק עם עורך דין מיסים מקומי או רשויות הכנסה מקומיות כדי להבטיח תאימות..

מס

לא כל המוצרים והשירותים חייבים במס. יתר על כן, מדיניות המס אינה אחידה על פני קווי המדינה. חלקם קובע פריטי מס הפטורים ממס במקומות אחרים.

ככלל אצבע, מוצרים מוחשיים שאינם חיוניים חייבים במס מכר. מוצרים שעלולים להיחשב "חיוניים" ולכן אינם חייבים במס מכירות עשויים לכלול:

- אוכל ומרכיבים טריים וארוזים (אך לא אוכל מוכן)

- ביגוד (אך לא תכשיטים, תיקים ואביזרים אחרים)

- תרופות מרשם ללא מרשם

אם אתה חושד שמוצריך נופלים באזור אפור חוקי, עיין ברשויות המס המקומיות לקבלת הנחיות.

התאמה לדרישות חוק

כניסיון הרציני הראשון מזה שנים לגבות מס מכירות ממוכרים מחוץ למדינה, חוק מס המכירות המקוון בדרום דקוטה נועד לעורר אתגר משפטי - וזה אכן עשה זאת. אמנם לחוק לא הייתה הרבה חברה עם התקנתה, אולם מדינות רבות אחרות ככל הנראה תחוקק חוקים דומים בחודשים ובשנים הקרובות.

בינתיים, מוכרים מקוונים יכולים להימנע מבחינה טכנית מגביית מס מכירות במדינות ויישובים שאינם מחייבים זאת במפורש. עם זאת, מדובר בגמביט מסוכן, מכיוון שסביר להניח שסוחרים קטנים ללא מחלקות ציות ייעודיים יתעדכנו בחוקי מס מכירות חדשים ומדיניים. המשאבים הנדרשים לפיקוח על יותר מ 10,000 תחומי שיפוט מס מכירות בארה"ב הם עצומים.

מסיבה זו, דרך הפעולה הטובה ביותר עבור קמעונאים מקוונים בכל סדר גודל היא להניח שהם נדרשים כחוק לשלם מס מכירות על עסקאות עם קונים בכל תחומי השיפוט שמטילים מס מכירות. על פי דוח מ- DealNews, רשויות צדדים שלישיים לגבות מס מכירות מטעם מוכרי שוק..

2. הירשם לרשויות מיסוי מדינה

בשלב הבא, הרשם לרשויות הכנסות מקומיות בכל מקום שאתה מתכוון למכור את מרכולתם. ברוב המדינות, מחלקת הכנסות המדינה אחראית לגביית מס מכירות.

אל תדלג על שלב זה. גביית מס מכירות ממלכתי מבלי לקבל היתר ממחלקת ההכנסות המקומית אינה חוקית, גם אם אתה מתכנן להגיש ולשלם מיסי מכר ממלכתיים עד המועד האחרון.

מה שתצטרך לרשום

מחלקות הכנסה ממלכתיות מחייבות מידע מסוים מעסקים המעוניינים למכור מוצרים חייבים לתושבים. דרישות מדויקות משתנות לפי תחום השיפוט, אך עליכם לצפות לספק:

- מספר זיהוי המעסיק שלך (EIN), מזהה מס עסקי או שניהם

- פרטי הקשר הרשמיים של העסק שלך, כולל כתובת התפוצה של הסוכן הרשום

- קוד ה- NAICS שלך

מדינות מסוימות דורשות מידע נוסף. לדוגמה, אילינוי מבקשת מקמעונאים לספק את הכתובות של כל המקומות במדינה שמהמוצרים שלהם עשויים לשלוח. דרישה זו חלה הן על מיקומי משלוח למשלוח (כגון חנויות UPS קמעונאיות) ומרכזי הגשמה של צד שלישי (כגון מחסני אמזון).

יתכן שתידרש לשלם דמי רישום באמצעות בקשתך. העמלות משתנות אך לרוב נמוכות למדי. למשל הקולורדו הוא 16 $.

הרשמה ברשת

מרבית מחלקות ההכנסות ייעלו באופן סביר תהליכי רישום מקוונים. אם אתה נרשם באופן מקוון, עליך לקבל את האישור הרשמי שלך בתוך מספר ימי עסקים, אם כי מסגרות הזמן משתנות בהתאם למדינה ונפח היישום.

הרשמה בדואר

אם אינך יכול להירשם באופן מקוון, או שאתה מעדיף שלא, אתה יכול להירשם באמצעות הדואר. יהיה עליך לספק מידע זהה באותן טפסים; ההבדל המהותי היחיד הוא שתצטרך לאפשר מספר שבועות לעיבוד.

שמירה על ציות שוטף

ברגע שיש לך רישיון מס מכירות המדינה שלך, אתה יכול למכור ולחייב מס מכירות כחוק בתחום השיפוט הזה. כדי להתקדם, תצטרך לדאוג לכל דרישות הציות המתמשכות, כגון דיווח והגשת מיסי מכר של המדינה עד לתאריכים החלים.

בחלק מהמדינות יתכן שתצטרך גם לשמור על אישור מס המכירות שלך; לדוגמה, קולורדו דורשת חידוש כל שנתיים. בדוק עם כל מחלקת הכנסות במדינה אם יש מועדים לחידוש היתר.

רישום מיסוי במיקור חוץ במכירות

אם הליך הגשת בקשה לחידוש היתרי מיסוי המדינה וחידושם זמן רב מדי עבור החנות הקטנה שלך, שקול למיקור חוץ למשרה. זו אפשרות יקרה בהרבה; TaxJar, שירות הפניה של צד שלישי, ממליץ למוכרים לצפות לשלם כ 100 $ לרישום מדינה. אם אתה מתכנן להירשם אצל כל רשות מיסוי במדינת ארה"ב, כולל וושינגטון הבירה, ובלי להוציא את פוארטו ריקו וטריטוריות אמריקאיות, מדובר בסכום כולל של כ -4,600 דולר.

3. חישוב וגביית מיסי מכר

ארצות הברית היא מפגן של אלפי מחוזות מיסוי ממלכתיים, מקומיים ומיוחדים. למרבה המזל, אין לך שום התחייבות אישית לעקוב אחר שיעורי המס השונים המחויבים בכל תחומי השיפוט שבהם אתה מוכר. כמעט כל חבילת מסחר אלקטרוני מצוידת לעשות זאת בשמך.

תהליך הגדרת גביית מס מכירות משתנה בהתאם לסוויטה. ל- TaxJar סט מדריכים שימושי למספר סוויטות מרכזיות, כולל Shopify, Square, eBay ו- Amazon. למרות שהסוויטות האלו אוטומטיות במידה רבה בגביות מס מכירות, רצוי שתבדוק שוב עם מחלקות המדינה והעירייה הכנסות כדי לאשר שאתה גובה מס מכירות מתאים. לרוב המדינות יש מערכות מקוונות אוטומטיות באופן חלקי או מלא לשם כך. לדוגמה, למחלקת המיסים והאוצר של מדינת ניו יורק יש כלי בדיקת מס דיגיטלי למס מכירות ופרסומים מרובים המציגים שיעורי מס מקומיים.

מיסוי על בסיס מוצא לעומת יעד

גם אם הם לא צריכים לחשב שיעורי מס מקומיים באופן ידני, מוכרים מקוונים יכולים ליהנות מהבנת ההבחנה בין מיסוי על בסיס מוצא ויעד..

כתריסר מדינות, כולל טקסס ואילינוי, מטילות מיסוי על בסיס מקור, שהוא הפשוט ביותר מבין שתי האפשרויות למוכרים. תחת משטרים מבוססי מקור, הקונים תמיד משלמים מס מכירות בשיעור שגובה בנקודת המוצא. לכן, אם תשלח את כל הסחורה שלך מחנות UPS יחידה בדאלאס, תשלם אותו מס מכירות זהה על כל העסקאות עם קונים מבוססי טקסס, בין אם הם גרים באל פאסו, באומונט, בראונסוויל או אמארילו . באופן דומה, אם תשלח לכל קונה מבוסס אילינוי ממחסן אמזון אחד באזור שיקגו, תשלם את שיעור המס הרלוונטי באותו אזור.

מרבית המדינות מטילות משטרים מבוססי יעד. מיסוי מבוסס יעד צפוי יותר עבור הקונים מכיוון שזה אומר שהם תמיד משלמים את אותו מס מכירות זהה. אולם עבור המוכרים, משטרים מבוססי יעד מחייבים יותר תאימות וביקורת. גם אם חבילת המסחר האלקטרוני שלך גובה אוטומטית מסי מכירות בשיעורי יעד, תרצה לבדוק את הגבושים בפועל מול השיעורים שפרסמו רשויות ההכנסות במדינה כדי לאשר את הדיוק..

גביית מס במוצא וביעד

בהתאם למדיניות המקומית והמדינית ביעד המשלוח, יתכן ויהיה צורך בסוחרים מבוססי מקור המוכרים על פני קווי מדינה לאסוף מקור ו מיסי יעד. לדוגמה, אם אתה משחרר את הסחורה שלך מחנות UPS בפילדלפיה (פנסילבניה היא משטר מבוסס-מוצא) לקונה במיאמי (פלורידה היא משטר מבוסס יעד), אתה תחייב את הקונה בשיעור המס המשולב בשני היעדים.

זכור, בהיעדר חוקים ממלכתיים ומקומיים המחייבים גביית מס מכר על ידי מוכרים מרוחקים, ייתכן שתוכל להימנע מגביית מס בשיעור היעד. עם זאת, יהיה עליכם לעקוב בקפידה אחר המדיניות המקומית כדי להבטיח כי אתם עומדים בכל חוקי מיסוי מרחוק חדשים המופיעים.

קביעת גבולות מס מכירות

אינך נדרש לבצע גבולות למס מכירות ממס על רציף. בהתאם לתחום השיפוט, אתה יכול לצפות להעביר גבולות מס מכירות חודשי, רבעוני או שנתי.

בינתיים תצטרך להפריש ולקיים את גבולות מס המכירות שלך. הגדר חשבון בנק חדש למטרה בלעדית זו והפקד באופן קבוע בזמן שאתה גובה מיסים. חפש חשבונות נושאי ריבית שאינם גובים דמי תחזוקה חודשיים עבור לקוחות העומדים בקריטריונים מסוימים, כגון פיקדונות ישירים רגילים או יתרות יומיות מינימליות.

4. הגש מסי מכירות והעביר אותם

בהנחה שאתה משתמש במסחר אלקטרוני או בחבילת הנהלת חשבונות העוקבת אוטומטית אחר גבולות מס מכירות, עליך להיות בעל סכום ריצה מדויק של תקבולי מס המכירות שלך בכל נקודת זמן נתונה.

שוב, לטובתך לבדוק את התקבולים שלך מול שיעורי המס הממשלתיים והמקומיים בפועל כדי להבטיח שאתה גובה את המס המתאים מכל קונה. ככל שתחשפו מוקדם יותר אי התאמה, מוקדם יותר תוכלו לטפל בכל מחסור או עודף יתר.

הגשת מיסי מכר ממלכתיים

הגשת מס מכירות עסקיות עוזרת למחלקות ההכנסות במדינה ובמקומיות לשמור על מעקב אחר סוחרים המוכרים מוצרים ושירותים חייבים במס בתחומי שיפוטם. זה חיוני לצורך תקצוב ואכיפת מס. סוחרים חדשים יותר המכירים רק את תהליך הגשת המס האישי עשויים להיות מופתעים לגלות כי עסקים לא תמיד נדרשים להעביר כספים בהגשת מס מכירה..

החזר מס מכירות ללא העברה נלווית מכונה "החזר אפס". שימו לב במיוחד לדרישות החזר אפס. לא כל תחומי השיפוט דורשים אפס החזרות, אך אלה שכן רציני בגביית אגרות וקנסות מאוחרים מעסקים שלא מצליחים לעמוד.

לאחר עיבוד רישומיהם הראשוניים, מרבית תחומי השיפוט מייעצים לסוחרים על תדירות הגשתם הנדרשת ותאריכי היעד שלהם. יתכן ויהיה צורך בהגשה חודשית, רבעונית או שנתית, בהתאם למדיניות השיפוט ולחבות המס החודשית הממוצעת שלך. התחייבויות מס גדולות יותר פירושן בדרך כלל הגשת תדירות גבוהה יותר.

במשטרים מבוססי יעד, לא תידרש להגיש החזרות נפרדות לכל עיר או מחוז בה אתה מוכר; על החזרת המדינה שלך להיות מסים מחוזיים מקומיים ומיוחדים, אם ישים. עם זאת, מדינות מבוססות יעד מחייבות לרשום את כל תחומי השיפוט המקומיים והמיוחדים שבהם ביצעת מכירה. מדינת וושינגטון ידועה לשמצה בשל המספר הגבוה במיוחד של משטרי המס המקומיים ודרישות הדיווח הבררניות. בדוק עם מחלקות ההכנסות של המדינה והמקומי כדי לאשר את התחייבויותיך בחזית זו.

ברוב תחומי השיפוט, אתה יכול להגיש מס מכירות באופן מקוון. הגשה ידנית של מיסי מכר על בסיס חודשי, רבעוני או אפילו שנתי יכולה להיות אינטנסיבית ביותר למשאבים, כך שסוחרים גדולים יותר עשויים למצוא סוויטות לאוטומציה של מס חסכוניות. לדוגמה, Avalara TrustFile מעניקה למשתמשים דיווחים אוטומטיים, גבייה ומספר בלתי מוגבל של הגשת מיסים חודשית על מדינה בסכום של 3,000 דולר לשנה. מיסוי מציע הצעות תמחור שנתיות דומות לתכנית כמעט בלתי מוגבלת.

העברת מסי מכר ממלכתיים

אם יש לך חוב ממס מכירות ממלכתי או מקומי בתקופת הגשה נתונה, אתה נדרש לשלם את הסכום המתאים למס עד למועד התשלום, שבדרך כלל עולה בקדמת המועד להגשת הגשתך. מדינות רבות מאפשרות לך לשלם באמצעות העברה כספית אלקטרונית (EFT) או באמצעות העברה בנקאית.

שימו לב מקרוב לכל קנסות או חיובי ריבית בגין תשלומים מאוחרים, מכיוון שאלו יכולים להיות תלולים ולעיתים קרובות נצברים ללא תקופת חסד. כמו כן, הקפידו לציין הנחות בתשלום מוקדם. יותר מ 20 מדינות מאפשרות לסוחרים לשמור על חלק קטן מכלל חובות המס המכירות שלהם - בדרך כלל פחות מ- 2% - כאשר הם משלמים לפני המועד החודשי, הרבעוני או השנתי..

מילה אחרונה

תיאודור פרקר, פעם אחת, אמר "אני לא מתיימר להבין את היקום המוסרי; הקשת היא ארוכה ... וממה שאני רואה אני בטוח שהוא מתכוון לצדק. "

גם לאחר שבית המשפט העליון בארה"ב פסק התאמות פומביות נפרדות בלתי חוקתיות בסמינר בראון נ 'מועצת החינוך ההחלטה משנת 1954 לקח שני עשורים נוספים - והתערבויות רבות מצד הרשויות הממלכתיות והפדרליות - למחוק את השרידים החוקיים האחרונים של ג'ים קרו. אם כי הנושא בהישג יד דקוטה הדרומית נגד Wayfair, Inc. חסר הדחיפות המוסרית של ג'ים קרו, הקשת ההיסטורית שלו הייתה ממש כמו פוקי. פייר פייר לקח חמישה עשורים לבטל את התקדים שנקבע בשנת 1967 בשנת National Bellas Hess Inc. נ 'מחלקת הכנסות אילינוי ואושרה בשנת 1992 ב Quill Corp. נ 'דקוטה הצפונית.

החיסכון בקצב הקרחוני של בית המשפט העליון הוא התקדים שקבע פייר פייר עלול להימשך שנים, אם לא עשרות שנים. לא משנה איזו שיווי משקל יושג בשנים הבאות, אי וודאות היא דבר אחד שצרכנים וסוחרים כאחד לא צריכים לדאוג לגביו.

האם אתה מוכר סחורות או שירותים באופן מקוון? האם אתה מרגיש שאתה מבין את האחריות שלך לגבות מס מכירות ממלכתי?