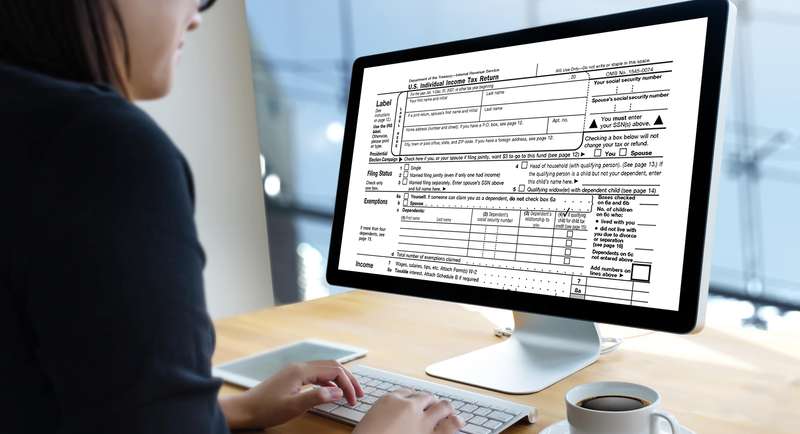

כיצד להגדיר תוכנית תשלום מס למס הכנסה - 8 שלבים שיש לקחת בחשבון

אם אתה מוצא את עצמך במצב זה, אל תעכב. הפוך את העדיפות העליונה שלך ליצור קשר עם מס הכנסה כדי למצוא פיתרון לבעיה שלך. למרות שאולי לא תאמין, מס הכנסה מוכן לעבוד איתך בכדי לעזור לך לשלם את חשבון המס שלך.

מה קורה אם אתה לא משלם

אם לא תנקוט בצעדים להגדרת תכנית תשלומים, מס הכנסה יכול להשתמש בכוחותיו העצומים בכדי לחלץ ממך את הכסף בכל דרך שתוכל. שיטות איסוף אופייניות כוללות:

- לשים שעבוד על הבית שלך

- מקפיא את חשבונות הבנק שלך

- תפסו החזרי מס שאם לא כן אתם זכאים

- מעטרים את שכרכם

אם מס הכנסה מבצע אחת משיטות הגבייה הללו, ציון האשראי שלך יקבל מכה גדולה. ירידה דרסטית בניקוד האשראי שלך יכולה לגרום לעליית שיעורי הביטוח שלך, כמו גם לריבית ההלוואה וכרטיסי האשראי שלך. ההגנה הטובה ביותר מפני פגיעה בכספים שלך היא לנצל את תוכניות מס הכנסה לתשלום המסים שלך.

אפשרויות לתשלום מס

על פי החוק, מס הכנסה צריך לגבות מיסים המגיעים תוך 10 שנים מיום הגשת החזר המס. אם אתה משא ומתן על תוכנית תשלום עם מס הכנסה, סכומי התשלום בנויים לוודא שכל חשבון המס שלך ישולם עד סוף תקופת הגבייה של 10 שנים..

להלן צעדים שתוכל לנקוט כדי לוודא שחשבון המס שלך ישולם:

1. קבע את הסכום הכולל שלך

חשוב לקבוע בדיוק כמה אתה חייב, מכיוון שישנם מספר נהלי גבייה ואפשרויות תשלום התלויות בסכום. לדוגמה, מס הכנסה שינה לאחרונה רבים מהנהליו להגשת שיעבודים, והעלו את הסף מ- 5,000 $ ל- 10,000 $ מיסים המגיעים לפני שיגיש שעבוד..

אם אתה חייב 10,000 דולר או פחות ואתה מעודכן בכל ההעברות והתשלומים שלך למס הכנסה משנים קודמות, ככל הנראה מס הכנסה יקבל את תוכנית התשלומים המוצעת שלך - אלא אם כן יגיע למסקנה שאתה באמת פחית להרשות לעצמך לשלם את חשבון המס במלואו עכשיו. העמלות שאתה משלם עבור הגדרת הסכם תשלומים נעים בין 43 $ ל -105 $ בהתאם לסכום שאתה חייב וסוג ההסכם שאתה מתקשר בו (חיוב ישיר, ניכוי שכר, או תשלום תשלום).

2. שקול הצעה תוך פשרה

הצעה בפשרה היא הסכם בין נישום למס הכנסה שמיישב את חוב המס בפחות מסך הסכום המגיע לו. על פי כללים חדשים, מס הכנסה העלה את רמת ההכנסה המקסימלית מ- 50,000 $ ל- 100,000 $ ומאפשרת ליותר משלמי מיסים להעפיל. המס המקסימלי שחייב הועלה גם הוא מ- 25,000 $ ל- 50,000 $. ההצעה בפשרה מחייבת הגשת טופס 433-A, טופס 656, עמלת הגשת 150 דולר ותשלום מס ראשוני.

הצעה בפשרה היא מאמץ אחרון להגיע להסכם עם מס הכנסה, מכיוון שהסוכנות מצפה שתמצו את כל האפשרויות האחרות לפני היישום. מס הכנסה קובע אם אתה זכאי להצעה בפשרה על ידי בחינת מספר גורמים, כולל:

- יכולת לשלם

- הכנסה

- הוצאות

- הון עצמי

מס הכנסה בדרך כלל מאשר הצעה בפשרה אם הוא קובע כי הסכום שהצעת לשלם כדי ליישב את חוב המס שלך הוא הכי הרבה שהם יכולים לצפות לגבות ממך בפרק זמן סביר.

3. שלם בכרטיס אשראי

כשאתה משלם למס הכנסה לאורך זמן אתה מחויב בריבית בשיעור של 3% בתוספת קנסות, שממשיכים לצבור עד שהיתרה תשולם לחלוטין. יתכן שתעדיף לחייב את חברת כרטיסי האשראי שלך במקום מס הכנסה, ללא סיבה אחרת מאשר להפסיק את העונשים.

אם בחרת לשלם את המס שלך באמצעות כרטיס אשראי, התשלום שלך באמצעות אמריקן אקספרס, Discover, MasterCard או Visa חייב להיות מטופל על ידי אחד משלושת הספקים המאושרים: WorldPay US, Inc., Official Payments Corp., ו- Link2Gov Corp. סוכנויות אלה גבו "דמי נוחות" של כ -2% מהחשבון שלך. לאחר מכן אתה מבצע תשלומים לחברת כרטיסי האשראי שלך, שתגבה ממך ריבית כמו בכל רכישה אחרת.

4. התחל טרי

4. התחל טרי

אם בעיות המס שלך נובעות מאי הגשת ההחזר שלך בכלל, אתה יכול לצפות שיחויב בעונש של אי-תיק. יש לשלם בנוסף למיסוי האחורי שלך. נכון לעכשיו, העונש שאינו ניתן להגיש הוא 0.5% לחודש עד 25% מקסימום מחשבון המס שלך. למס הכנסה יש תוכנית בשם Fresh Start, שבאמצעותה תוכל להגיש בקשה לקבלת ויתור על עונש כישלון עד 6 חודשים. כדי להעפיל, עליכם לחייב פחות מ- 50,000 $. ניתן להגיש בקשה על ידי הגשת טופס 1127-A.

5. בקש הסכם תשלומים באופן מקוון

אם אתה חייב 50,000 $ או פחות במיסים משולבים, קנסות וריביות ומעודכן בהגשת החזרי המס שלך, אתה יכול לגשת לאתר מס הכנסה ולהשתמש בהליך היישום של הסכם התשלום המקוון (OPA). אם אתה חייב פחות מ- 25,000 $, במסגרת תוכנית זו תוכל להחליט כמה יהיה התשלום החודשי שלך. עם זאת, עליך לשלם את יתרתך תוך חמש שנים.

אם יתרת החוב שלך עולה על 25,000 $, עליך למלא את טופס 433-F, טופס הצהרת פרטי האיסוף, כדי להגיש בקשה להשתתפות בתוכנית תשלומים. מס הכנסה משתמש במידע שבטופס כדי להעמיד שעבוד על הנכסים שלך ואז קובע את סכום התשלומים החודשיים שלך. שעבוד מודיע לציבור כי לממשלת ארה"ב יש תביעה כנגד כל רכוש, וכל זכויות ברכוש, של הנישום. אם אתה לא משלם את המסים שלך, הצעד הבא של מס הכנסה הוא להוציא היטל ולהשתלט על הנכס שלך בכוונה למכור אותו.

6. בקש הסכם תשלומים בגין יתרה גדולה

אם אתה חייב יותר מ- $ 50,000 ואתה רוצה להגיש בקשה להסכם תשלומים, עליך למלא ולשלוח את הטופס 9465-FS ואת הטופס 433-F, הצהרת פרטי האיסוף. לא ניתן לבצע יישום זה באופן מקוון. מס הכנסה סוקר את המידע הכספי שלך ומקבל החלטה אם אתה זכאי לתכנית תשלומים. אם מס הכנסה מאשר את בקשתך, הסוכנות מבקשת שכר טרחה שנע בין 43 $ ל -105 $, תלוי בהכנסותיך וסוג תוכנית התשלומים שבהם אתה זכאי..

7. שקלו לשכור איש מקצוע

אתה אמור להיות מסוגל להתמודד עם הניירת והמשא ומתן בעצמך, אבל אם עצם הרעיון מלחיץ אותך, שקול לשכור רו"ח, סוכן רשום או עורך דין מיסים כדי לנהל משא ומתן מטעמך.

8. הישאר מעודכן לגבי מיסים שוטפים ועתידית

בזמן שאתה משלם את מה שאתה חייב לשנים קודמות, הקפד להתעדכן בתשלומי המס של השנה הנוכחית. אם אין לך מספיק מס במקור מהמשכורת ומהשכר שלך, או אם אתה עצמאי, אתה יכול לבצע תשלומי מס משוערים ישירות למס הכנסה באמצעות טופס 1040-ES.

מילה אחרונה

למס הכנסה יש מוניטין של היותו כבד כידוע בהתמודדות עם נישומים - מוניטין שמגיע לו. עם זאת, שינויי מדיניות בשנתיים האחרונות מצביעים על כך שהסוכנות לוקחת בחשבון את ההשפעות ההרסניות של המיתון, והיא שוקלת כי משלמי מיסים רבים פשוט חייבים יותר ממה שהם יכולים להרשות לעצמם לשלם. אם אתה מוצא את עצמך נופל מאחור בתשלומי המס שלך, הגיע הזמן לתת לתוכניות התשלום למס הכנסה מבט נוסף.

באילו אסטרטגיות אתה משתמש כדי לוודא שאתה לא חייב יותר ממה שאתה יכול להרשות לעצמך לשלם במיסים?

(זיכוי תמונות: ביגסטוק)