מהן אגרות חוב עירוניות - היתרונות והחסרונות של השקעה

אז מה זה משקיע שרוצה לעשות צמיחה ומזומן עם יתרונות מס? סוג נכסים אחד ששווה לקחת בחשבון הוא אגרות חוב עירוניות. מכיוון שאג"ח עירוניות מציעות צמיחה מורכבת ללא מס, בדרגת נזילות גבוהה, הם עשויים להיות מקום אידיאלי לחסוך כסף שאתה רוצה גישה אליו לפני או אפילו במהלך שנות הזהב שלך..

מהו אג"ח עירוני?

אגרות חוב עירוניות הן מכשירי חוב המונפקים על ידי עיריות וממשלות מקומיות. בדרך כלל הם משמשים לגיוס כסף להשקעה בהשקעות בפרויקטים מקומיים כמו בתי ספר, רחובות וכבישים מהירים, גשרים, בתי חולים, דיור ציבורי ושירותים ציבוריים..

אגרות חוב עירוניות נושאות ריבית המשולמת בשיעור קבוע או משתנה, תלוי בתנאי האג"ח. מנפיק האג"ח (כלומר השלטון המקומי) מקבל תשלום במזומן מהמשקיע בתמורה להסכים לשלם את הריבית המתוכננת למחזיק האג"ח. הריבית משולמת על פני פרק זמן מוסכם שמשתנה בין כמה חודשים ל 20, 30, או אפילו 40 שנה ולפעמים יותר. ברגע שהאג"ח מתבגר (כלומר תקופת האג"ח מסתיימת), המשקיע מקבל החזר לערך הנקוב של האג"ח.

סוגי אגרות חוב עירוניות

אג"ח עירוניות מונפקות בדרך כלל כאחד משלושה סוגים של התחייבות חוב:

- אגרות חוב כלליות (GO) החזר על בסיס "אמונתו המלאה ואשראיו של המנפיק" ונחשבים לסוג האג"ח הבטוח ביותר, הנושא את הריבית הנמוכה ביותר.

- אגרות חוב פדיון להחזיר מזרם הכנסות עתידי מוגדר, כגון כלי עזר או תשלומים מלקוחות או דיירים.

- אגרות חוב להערכה לחייב החזר משומת הארנונה בעירייה.

התשואות משתנות במידה ניכרת בין עיריות, מה שהופך את המחקר לחלק מהותי מהשקעת האג"ח העירונית. עם זאת, תעודות סל של אג"ח עירוניות וקרנות נאמנות יעשו עבורך חלק ממחקר זה ויכולות להיות מציל חיים עבור משקיעים עם לוחות זמנים עמוסים..

תשואה שקולה חייבת במס

כנראה שהדבר החשוב ביותר להבין כאשר מחליטים אם להשקיע באגרות חוב עירוניות או לא, הוא התשואה המקבילה החייבת במס. במילים פשוטות, התשואה המקבילה החייבת במס מעידה על שיעור האג"ח החייב במס שתצטרך לממש את ההחזר מאג"ח עירונית בריבית מסוימת. זוהי תשואת האג"ח העירונית בתוספת הטבת המס שהתקבלה.

לדוגמא, בשל סטטוס פטור ממס, שטר של אג"ח עירונית המניבה 4% עשוי למעשה לקבל תשואה שקולה במס הגבוהה מ -6%, תלוי במדור מס הכנסה של המשקיע. כדי לחשב את התשואה המקבילה החייבת במס, עליך לדעת את שיעור המס שלך.

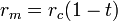

ניתן לבטא את הקשר בין תשואות אגרות החוב העירוניות לשיעורי המס עם המשוואה הבאה:

איפה

- rM = ריבית האג"ח העירונית

- rג = ריבית של איגרות חוב תאגידיות דומות

- t = שיעור מס

לא חידון במתמטיקה? אין דאגות. יש הרבה מחשבונים זמינים ברשת אשר יחשבו תשואה שווה ערך החייבת במס על בסיס הכנסותיך ותשואות האג"ח בתיק העבודות שלך.

עדיף, אם תבחר להשקיע באגרות חוב עירוניות באמצעות תעודת סל או קרן נאמנות, התשואה המקבילה חייבת במס היא אחד הדברים הראשונים המכוסים בתשקיף. למעשה, לעתים קרובות זה מתפלג לפי סוג מס, מה שמקל לראות אם אגרות חוב עירוניות פטורות ממס הגיוניות עבורך.

היתרונות והחסרונות להשקעה באג"ח עירונית

בחינת היתרונות והחסרונות ביחס למצבך הכלכלי ומטרותיך תעזור לך לקבוע אם השקעה באג"ח עירוניות עשויה להיות רווחית או לא.

יתרונות

- ללא מיסים פדרליים. אף אחד לא אוהב למסור נתח מזומן לאיש המס. אם אתה נמצא במדרגת מס גבוהה או שאתה מבקש ליצור זרם הכנסה פטור ממס לפרישה, אגרות חוב עירוניות עשויות להיות הדבר בדיוק כדי להשלים את ההשקעה המסורתית שלך, Roth IRA או 401k. מקלט מס זה מציע נזילות ויעילות מס כל אחד, אלוהים לאלה הנמצאים במדרגות המס הגבוהות ביותר.

- ללא מיסים ממלכתיים ומקומיים. אגרות חוב עירוניות אינן פטורות רק ממסים פדרליים, אך אם תשחק נכון בקלפים שלך, אתה עלול להתחמק ממיסים ממלכתיים ומקומיים. ברוב המדינות, השקעות בפרויקטים מקומיים לפיתוח עירוני פטורות ממיסים מקומיים בנוסף למיסים פדרליים.

- צמיחת מתחם מומלצת צמיחה ו / או הכנסה. מחסה על חשבונות ההשקעה שלך ממיסים מאפשר צמיחה לתרכובת מהירה יותר מאשר בחשבון חייבים במס. איגרות חוב עירוניות שנרכשות דרך קרן נאמנות או תעודת סל מאפשרות לך להשקיע מחדש את הכנסות האג"ח שגורמות לצמיחה מורכבת.

- תנודתיות נמוכה יותר ממניות (נכסי הכנסה קבועה). אם התנודתיות של שוק המניות משאירה את בטן נוגעת, מומלץ לעבור לשיעור נכסים עם תנודתיות נמוכה במקצת. מבחינה היסטורית, אג"ח עירוניות היו אחד המקומות הבטוחים ביותר לחנות את חסכונותיך (חסרים חשבון חיסכון או אגרות חוב לאוצר), תוך שהם מספקים גם תשואות פטורות ממס ותשואה טובה בהרבה על הון מושקע מאשר חשבונות מבוטחים FDIC או אוצרות.

- רמת נזילות גבוהה. אגרות חוב עירוניות נזילות ביותר ונסחרות בשוק משני. המשמעות היא שאם אתה קשור במזומן או שאתה זקוק לשטף של כסף לצורך הזדמנות השקעה או חירום, ניתן לגשת אל ההון במהירות ומבלי להטיל עונש מס. זה נכון במיוחד למשקיעים שמשקיעים באמצעות תעודות סל או קרנות נאמנות.

חסרונות

- תשואות אגרות חוב עשויות לא לנצח את האינפלציה. אם אינך משקיע באג"ח עירוניות לצורך הכנסה שוטפת, אלא במקום זאת לצמיחה ארוכת טווח המועילה למס, תרצה לשקול כיצד השקעת האג"ח שלך תעמוד באינפלציה. מכיוון שלעיתים קרובות אגרות חוב עירוניות הן השקעה שמרנית והן מציעות גם יתרונות מס, התשואות שלהן נוטות להיות נמוכות יחסית. לפיכך, הם נוטים פחות לנצח את האינפלציה בהשוואה להשקעות רבות אחרות, כמו מניות. משמעות הדבר היא שהכסף שחניתם בקופת אג"ח יכול להיות שווה פחות בכוח הקנייה בעוד כמה שנים מאשר היום.

- עלות ההזדמנות. אם החלטתם להשקיע באגרות חוב עירוניות, הסתכלו היטב על המשוואה שלמעלה או בקרו באחד מהמחשבים המקוונים הרבים שיחשבו את התשואה המקבילה החייבת שלכם. הפעלת חישוב זה חיונית בכדי להבטיח כי אגרות החוב העירוניות יהיו יותר הגיוניות עבורך מאשר השקעה באג"ח חייבות במס. אם אתה נמצא במדרגת מס נמוכה, למשל, לא תוכל לנצל את יתרונות המס של אג"ח עירונית באותה מידה כמו מישהו שיש לו מדרגת מס גבוהה. יתר על כן, אתה יכול לוותר על ההזדמנות לממש את התשואה הגבוהה יותר על אגרות חוב חייבות במס, אם תשקיע באג"ח עירונית במקום זאת.

- סיכון ריבית. כאשר הריבית עולה, איגרות החוב הנוכחיות מאבדות ערך. הסיבה לכך היא שאגרות חוב הנושאות ריבית נמוכה יותר צריכות להימכר בהנחה לתשואות אגרות חוב שוטפות. זה פחות מדאיג אם אתה מתכוון להחזיק את האג"ח לפדיון, אך עדיין זה יכול להיות גלולה קשה לבלוע אם אתה צריך לפדות אג"ח או קרנות איגרות חוב כשהן נסחרות בפחות משווי ערך נקוב.

- סכנת ברירת מחדל ואובדן הון. כל השקעה טומנת בחובה סיכון. איגרות החוב העירוניות אינן שונות. אם כי באופן היסטורי, זה היה נדיר, תמיד יש סיכוי שהעירייה תוכל לעלות לבטן, ובמקרה זה תשלמו תשלומי הריבית והקרן שלך..

כיצד להשקיע באגרות חוב עירוניות

באופן כללי, ישנן שתי דרכים להשקיע באג"ח עירוניות: ישירות או דרך קרן אג"ח עירונית. משקיעים יכולים לרכוש אג"ח ישירות מעירייה באמצעות הבנק או המתווך שלהם. שיטה זו מציעה למשקיעים את הנוחות לדעת בדיוק אילו אג"ח הם מחזיקים בפורטפוליו שלהם, כמו התחייבות כללית, הכנסות או אגרות חוב הערכה, כמו גם את המונח המדויק והתשואה שמציעה ההשקעה..

הדרך השנייה להשקיע באג"ח עירוניות היא לרכוש מניות בקרן אג"ח עירונית. שיטה זו מציעה גיוון מיידי על פני מאות אגרות חוב עירוניות, אשר יכולות להפחית את הסיכון למשקיעים. יתרון משמעותי נוסף הוא הגידול בנזילות הקיימת באמצעות קרנות האג"ח. ניתן למכור מניות קרנות בכל עת, כך שלמשקיעים לא תהיה שום בעיה לפרוק את האג"ח שלהם מכל סיבה שהיא.

מילה אחרונה

אגרות חוב עירוניות מציעות למשקיעים מספר יתרונות במסע הבלתי נגמר למזער מסים ולגייס הון. לפני שאתה ממהר לשוק האג"ח העירוני, עם זאת, דאג להכין שיעורי בית. אף השקעה אינה מושלמת וייתכן כי אגרות חוב עירוניות אינן ההשקעה הטובה ביותר לגיוון התיק שלך, במיוחד אם אתה נמצא במדרגת מס נמוכה.

עם זאת, אם אתם נמצאים במדרגת מס גבוהה ומחפשים השקעה שמרנית יחסית בכדי לספק צמיחה או הכנסה המועילים במס, השלמת התיק שלכם עם אגרות חוב עירוניות עשויה להיות פיתרון אטרקטיבי..

האם אתה משקיע אג"ח עירוני? מה היה הניסיון שלך עם שוק האג"ח העירוני?