מהי תוכנית 401 (k) ואיך זה עובד? - מגבלות, כללים והטבות

כדי לענות על שאלה זו, עליכם לדעת מעט כיצד פועלות התוכניות הללו. בהחלט יש להם יתרונות, במיוחד כשמדובר בחיסכון כספי בחשבון המס שלך. אבל יש להם גם כמה חסרונות שעלולים לגרום לכם להסס להשתמש בהם לכל השקעתכם.

כיצד 401 (k) תוכניות עובדות

תכנית 401 (k) מקבלת את שמה מסעיף קטן 401 (k) של קוד המס האמריקאי, העוסק בתוכניות פרישה במקום העבודה. סוג זה של תוכנית התגלה לראשונה בשנות השמונים כחלופה לתוכניות הפנסיה המסורתיות. עד לאותה תקופה הציעו רוב העסקים הגדולים קרנות פנסיה לעובדיהם, מה שסיפק להם הכנסה קבועה בפרישה. עם זאת, עם עליית תכניות הפנסיה, מרבית המעסיקים החליפו אותם ב -401 (ק"ס), אשר מומנו בעיקר מתרומות העובדים.

כך עובד תוכנית 401 (k):

- לתרום. אתה תורם לקרן עם דולרים לפני מס, אשר מוציאים ישירות מתלוש המשכורת שלך. זה מקטין את ההכנסה שלך ולכן מוריד את חשבון המס שלך.

- להשקיע. אתה יכול להשקיע את הכסף במבחר קרנות. אתה לא משלם שום מס על הכסף שהשקעותיך מרוויחות כל עוד הם נשארים ב -401 (K).

- למשוך. כשאתה פורש אתה מתחיל למשוך כסף מ- 401 (K) שלך. עליך לשלם מס על הכסף כשממשכים אותו. עם זאת, אם ההכנסה שלך נמוכה מכפי שעבדת, אתה יכול לשלם מס בשיעור נמוך יותר.

יש גם סוג חלופי של תוכנית 401 (k), שנקראת Roth 401 (k), שמפנה את הטבות המס הללו על ראשם. אתה מממן את חשבונך בדולרים לאחר מס, אך אינך משלם שום מס על הכסף כשממשכים אותו.

שני הסוגים של 401 (k) הם תוכניות במקום העבודה, כך שתוכלו להשקיע באחד רק באמצעות העבודה שלכם. בדרך כלל, החברה שלך לא תנהל את התוכנית עצמה; במקום זאת, היא תעסיק חברת השקעות כמנהלת. משרד זה ישלח לך הצהרות קבועות כדי לספר לך מה הביצועים של 401 (k) שלך וכמה כסף הוא מכיל. אם ברצונך לבצע שינויים בהשקעות שלך, עליך להתקשר למשרד או לעבור דרך אתר האינטרנט שלו.

טיפ מקצוען: אם המעסיק שלך מציע 401 (k), בדוק את זה Blooom, יועץ רובו מקוון שמנתח את חשבונות הפרישה שלך. פשוט חבר את חשבונך, ובמהירות תוכל לראות כיצד אתה עושה, כולל סיכון, פיזור ודמי שאתה משלם. בנוסף, תוכלו למצוא את הכספים המתאימים להשקיע בהם עבור מצבכם. הירשם לניתוח חינם של Blooom.

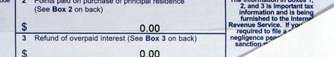

מגבלות על תרומות

הממשלה מציעה הטבות מס אלה תמורת 401 (ק) בגלל שהיא רוצה לעודד את האמריקנים לחסוך לפנסיה. עם זאת, היא לא רוצה שיסתלקו כל כך הרבה מההכנסה שלהם לפני מיסים שהם בסופו של דבר לא ישלמו מס הכנסה. כדי למנוע זאת, היא קובעת מגבלות על כמה אתה יכול לתרום ל -401 (k) בכל שנה.

לשנת 2019 התרומה המרבית היא 19,000 $ לרוב העובדים. עובדים מעל גיל 50 יכולים לתרום תרומה נוספת של "תפיסה" של עד 6,000 $, לכל היותר 25,000 $. תרומות דביות אלה מקלות על עובדים מבוגרים להגיע ליעדי החיסכון הפרישה שלהם לפני שהם פוגעים בגיל הפרישה.

למרות שמדובר במגבלות שקבוע בחוק, עובדים מסוימים אינם רשאים לתרום עד למקסימום. יש תוכניות במקום העבודה שמטילות מגבלות על תרומות הנמוכות מהסכום המרבי של 19,000 $. בנוסף, בעלי, מנהלים ועובדים "בתמורה גבוהה מאוד" אינם מורשים תמיד לתרום את המרבית לפני המס. מס הכנסה מגדיר עובדים בעלי פיצויים גבוהים (HCE) בשני אופנים:

- מבחן הבעלות. כל עובד שהחזיק לפחות 5% מהעסק בשנה האחרונה או בשנה שקדמה לו הוא מטעם HCE.

- מבחן הפיצויים. עובדים הם HCEs אם הם הרוויחו לפחות 80,000 $ בשנה הקודמת והם מרוויחים שכר גבוה יותר מ 80% מהעובדים בחברה.

הפצה מינימלית נדרשת

מס הכנסה מגביל לא רק כמה אתה יכול לתרום ל- 401 (k), אלא גם לכמה זמן אתה יכול להמשיך לתרום. כשאתה מגיע לגיל הפרישה, עליך להפסיק להכניס כסף לחשבונך ולהתחיל להוציא כסף. הסכום שעליך למשוך בכל שנה נקרא חלוקת המינימום הנדרשת, או RMD.

בדיוק כאשר אתה צריך להתחיל לקחת RMDs תלוי מתי אתה פורש. אם אתה פורש לפני שאתה בן 70 וחצי, עליך להתחיל לקחת RMDs מ- 401 (K) שלך כשאתה מגיע לגיל זה. אם אתה עדיין עובד כשאתה מגיע לגיל 70 וחצי, אתה לא צריך לקחת RMD עד שתפרוש.

ההשקעה שלך תלויה בגילך וכמה כסף יש לך בחשבון. מס הכנסה מציע גיליונות עבודה לחישוב ה- RMD שלך לשנה נתונה. אם אתה מעדיף לא לעשות בעצמך את המתמטיקה, אתה יכול במקום זאת להשתמש במחשבון RMD, כמו זה מ- Schwab.

היתרונות של השקעה בסך 401 (K)

בדרך כלל, מומחים מסכימים שאם יש לך גישה ל -401 (k) בעבודה, אתה צריך להכניס לזה כסף. תוכניות אלה מציעות יתרונות רבים שהשקעות אחרות אינן כוללות, כולל חיסכון במיסים, נוחות והתאמת תרומות מהמעסיק שלך.

1. אתה משלם פחות במיסים

ההטבה הברורה ביותר של תוכניות 401 (k) היא היכולת שלהן להוריד את חשבון המס שלך. לדוגמה, נניח שאתה כרגע מרוויח 70,000 $ לשנה ומשלם מס הכנסה פדרלי 8,700 $. אם אתה מכניס 701 דולר - 10% מההכנסה שלך ל -401 (ק) שלך, ההכנסה החייבת שלך יורדת ל 63,000 $. כתוצאה מכך, חשבון המס שלך נופל לכ- 7,160 דולר, וחוסך לך יותר מ- 1,300 $.

נוסף על כך, אינך משלם מיסים על הכסף שהשקעותיך מרוויחות. במקום לשלם מיסים על הדיבידנדים שאתה מרוויח, אתה יכול להמשיך להשקיע אותם מחדש, ללא מס, שנה אחר שנה. כדי לראות כמה מהר חיסכון הפרישה שלך יכול לגדול במחיר של 401 (k), בדוק מחשבון 401 (k) כמו זה מ- AARP.

2. זה מקל יותר על החיסכון

401 (k) מקל על החיסכון לפרישה בשתי דרכים. ראשית, מכיוון שאתה משתמש בדולרים לפני מס, ההשקעות שלך מוציאות נשיכה קטן יותר מהמשכורת שלך. אם המסים אוכלים כיום 15% מכל דולר שאתה מרוויח, עליך להרוויח 1,000 דולר כדי להשקיע 850 $ בחשבון חייבים במס. אבל כדי להשקיע 850 דולר ב- 401 (ק ') שלך, אתה מקריב הכנסה בשווי 850 דולר בלבד.

שנית, התרומות ל- 401 (k) הינן אוטומטיות. הכסף יוצא ישירות מתשלומי המשכורת שלך עוד לפני שאתה מקבל אותו. אין מה לזכור ואין ניירת לעשות. ומכיוון שלעולם אין לך את הכסף בידך, אתה לא מרגיש שאתה מוותר על הכסף הזה כדי להשקיע אותו.

3. המעסיק שלך יכול לבצע צ'יפס

למרות שהתרומות ל- 401 (K) שלך יוצאות בעיקר מתשלומי המשכורת שלך, מעסיקים רבים מסכימים להתאים לחלק ממה שאתה תורם. לדוגמה, המעסיק שלך עשוי להציע להתאים לך דולר תמורת 3% מהמשכורת הראשונה שתכניס לחשבונך. אז אם אתה מרוויח 70,000 $, ואתה תורם 3% מזה (2,100 $), תקבל עוד 2,100 $ מהמעסיק שלך. התרומות של המעסיק שלך אינן נחשבות למגבלה בכמות שאתה יכול להשקיע בכל שנה.

אם אתה עובד חדש, הכסף שמעסיקך תורם ל- 401 (K) שלך לא הופך להיות שלך מייד. עליכם לעבוד בחברה מספר שנים מוגדר לפני שתרומות אלו “יבשילו”, או יעבירו לכם בעלות. זה נעשה כדי להגן על החברה מפני אובדן כספה אם תחליט לעזוב את מקום עבודתך לאחר שנה בלבד. יתכן שתצטרך לחכות בין שלוש לשש שנים עד שתרומות המעביד שלך יבשלו לחלוטין.

עם זאת, גם אם אינך יכול להתחבר לתרומות המעסיק שלך מייד, הם עדיין בעצם כסף בחינם. מומחים מסכימים כי אם המעסיק שלך מציע התאמת 401 (k), עליך להשקיע לפחות ב -401 (k) שלך בכדי להשיג את המקסימום בקרנות תואמות.

4. אתה שולט בהשקעות שלך

תוכניות הפנסיה של בית הספר הישן היו לגמרי בשליטת המעביד. זה היה הכסף של החברה שנכנס לקרן הפנסיה, ולכן החברה קיבלה החלטה כיצד להשקיע אותו. עם תוכניות 401 (k) לעומת זאת, אתה יכול לבחור השקעות משלך כדי להתאים לצרכים שלך ולסגנון ההשקעה שלך.

רוב התוכניות של 401 (k) מציעות מגוון של קרנות נאמנות לבחירה, המכסה שילוב של מניות, אג"ח והשקעות בשוק הכסף. אפשרות פופולרית אחת להשקעות ב- 401 (ק) היא קרנות תאריך יעד, אשר מתאימות את יתרת ההשקעה שלהן כדי להפחית את הסיכון ככל שמתקרבים לפנסיה.

5. ניתן להעביר את חשבונך

למרות שאתה יכול להשקיע רק ב- 401 (k) דרך מקום העבודה שלך, זה לא אומר שהתכנית שלך קשורה לחברה שלך. אם אתה מחליף משרות, תוכל להחליף את 401 (k) לחשבון חדש עם אותם יתרונות מס. זה יכול להיות IRA מסורתי או 401 (k) אחרת עם המעסיק החדש שלך.

אם החברה שלך אינה פועלת, אתה עדיין לא מפסיד את הכסף ב- 401 (k) שלך. סביר להניח שלא תוכלו לשמור על התוכנית שלכם, אך תוכלו להחליף את הכסף ל- IRA ולשלם עליו שום מס.

גם אם אתה מת, הכסף ב- 401 (k) שלך לא נעלם. אם אתה נשוי, זה יעבור אוטומטית לבן / בת הזוג שלך. אם אתה לא, אתה יכול לקרוא למישהו שאתה אוהב - כמו אח, ילד בוגר או חבר - כמוטב, והאדם הזה יקבל את הכספים.

החסרונות של השקעה בסך 401 (k)

בסך הכל, ל- 401 (k) יתרונות רבים כל כך עד שזה נשמע כמו מבטל להשקיע באחד אם יש לך אפשרות. עם זאת, זה לא אומר שאתה רוצה לעשות את כל ההשקעה שלך בדרך זו. ל- 401 (k) יש כמה חסרונות שאמורים לגרום לכם להיות זהירים בקשר של כל הכסף שלכם באחד.

1. הכסף אינו נגיש

כשאתה מכניס את הכסף שלך ל -401 ק"ג, אתה די קושר אותו עד שתגיע לגיל הפרישה. על פי כללי מס הכנסה, בדרך כלל אינך רשאי למשוך כסף מ- 401 (k) שלך עד שתגיע לגיל 59½. אם כן, לא רק שאתה חייב מיסים על הכסף שאתה משיכה, אלא שאתה חייב לשלם 10% נוספים מהסכום כקנס. לדוגמה, אם אתה נמצא במדרגת המס של 25% ואתה מושך 5,000 $ מ- 401 (ק) מוקדם שלך, אתה חייב מס בסך 1,750 $ - או 35% - במיסים.

עם זאת, ישנם חריגים מסוימים לכלל זה. אין עונש על משיכת כסף מוקדם אם:

- אתה מאבד או עוזב את עבודתך בגיל 55 ומעלה

- אתה פורש מוקדם ולוקח "תשלומים תקופתיים שווים באופן משמעותי" מ- 401 (K) פעם בשנה כדי לסייע במימון פרישתך (אם תבחר באפשרות זו, עליך להמשיך לקחת את התשלומים לפחות חמש שנים או עד שתגיע לגיל 59½)

- אתה הופך להיות נכה

- אתה צריך את הכסף כדי לעזור לכסות את ההוצאות הרפואיות שמגיעות ליותר מ -10% מההכנסה שלך

- אתה צריך את הכסף כדי לשלם עבור "צו יחסי פנים מוסמכים" (זה בדרך כלל פירושו תשלום מזונות ילדים או מזונות לבן זוג לשעבר)

- אתה מת, והכסף בסך 401 (K) שלך ישולם למוטב שלך

למנהלי תוכניות 401 (k) יש אפשרות לוותר על העונש אם אתם סובלים ממצוקה אחרת המחייבת אתכם לשים יד על הרבה כסף ממהר. זה מאפשר לך להקיש על 401 (K) שלך למקדמה על בית ראשון, לשלם עבור כמה סוגים של תיקונים גדולים בביתך, כדי לאבד את ביתך לעיקול או פינוי, לשלם עבור המכללה או לכיסוי הלוויה הוצאות. תוכניות עשויות גם להעניק פטור מצוקה אם אתה קורבן לאסון כמו סערה קשה, אש בשדה קוצים או רעידת אדמה. עם זאת, התוכנית שלך לא צריכה לוותר על העונש במקרים אלה; על מנהל התוכנית להחליט.

אחת הדרכים לעקוף מגבלה זו היא לשאול מ- 401 (k) שלך במקום לקחת נסיגה מוקדמת. כל עוד אתה משלם את הכסף בחשבון תוך חמש שנים, לא תשלם שום מס או קנס. עם זאת, עדיין תצטרך לשלם ריבית ועמלות על ההלוואה. כמו כן, אם אתה מאבד את מקום העבודה שלך או מחליף עבודה, עליך להחזיר את ההלוואה באופן מיידי או להתייחס ליתרה כאל משיכה, לשלם את כל המסים והעונשים..

בשורה התחתונה, לשים את הכסף שלך ב- 401 (k) מקשה הרבה יותר להגיע אליו אם אתה זקוק לו. זה לא אומר שאסור להשקיע ב- 401 (ק) שלך, אך עליך לדאוג לא להשקיע יותר מדי. וודא שאתה משאיר מספיק כסף בחשבונות נגישים כדי לענות על כל הצרכים היומיומיים שלך ולשלם עבור חירום.

2. אפשרויות ההשקעה שלך מוגבלות

למרות שתוכניות 401 (k) בדרך כלל מציעות כספים שונים שתוכלו להשקיע בהם, הם יכולים לספק רק מספר מוגבל של אפשרויות. זה יכול להיות דבר טוב שכן יותר מדי אפשרויות יכולות להיות מכריע. קל יותר לבחור מתוך מגוון של תריסר קרנות מאשר להעריך מאות אפשרויות שונות.

עם זאת, התוכניות הספציפיות שאתה מציע 401 (k) אינן תמיד האפשרויות הטובות ביותר. לפעמים הם גובים עמלות גבוהות יותר או מרוויחים תשואות נמוכות מכספים אחרים מאותו סוג, כמו מניות או אג"ח. ולפעמים ה- 401 (k) שלך לא נותן לך גישה לסוג מסוים של השקעה שמעניין אותך, כמו מניות אנרגיה.

שוב, זה לא אומר שאסור להכניס כסף ל -401 (ק ') שלך, במיוחד אם אתה מקבל כספים תואמים מהמעסיק שלך. אבל זו גם סיבה טובה לחשוב על השקעה של חלק מהכסף שלך מחוץ ל -401 (K) שלך. לא תוכל להשתמש בדולרים לפני מס, אך יהיו לך אפשרויות נוספות, שחלקן עשויות לתת לך תשואה טובה יותר.

מילה אחרונה

אם יש לך גישה לתוכנית 401 (k) בעבודה, זה הגיוני לעשות חלק מההשקעה שלך בדרך זו. לכל הפחות, עליך להכניס מספיק משכורתך בכדי לנצל את מלוא הכספים התואמים מהמעסיק שלך.

עם זאת, לא הגיוני לקשור את כל הכסף שלך ב- 401 (K) שלך. אתה צריך לשמור את חלקו בקופת חירום כדי שלא תצטרך להקיש על ה- 401 (k) שלך במשבר. ואם אתה יכול לחסוך במזומן, כדאי גם להכניס כמה לחשבונות חייבים במס, שיכולים להציע מבחר רחב יותר של השקעות ושכר טרחה נמוך יותר.

כמובן, כל זה הוא נקודה מוגזמת אם מקום העבודה שלך אינו מציע 401 (k). אם יש לך עבודה ללא הטבות, עיין בתוכניות פרישה אחרות כמו IRAs המציעות יתרונות מס דומים.

האם אתה משקיע במקום עבודה 401 (k)? למה או למה לא?